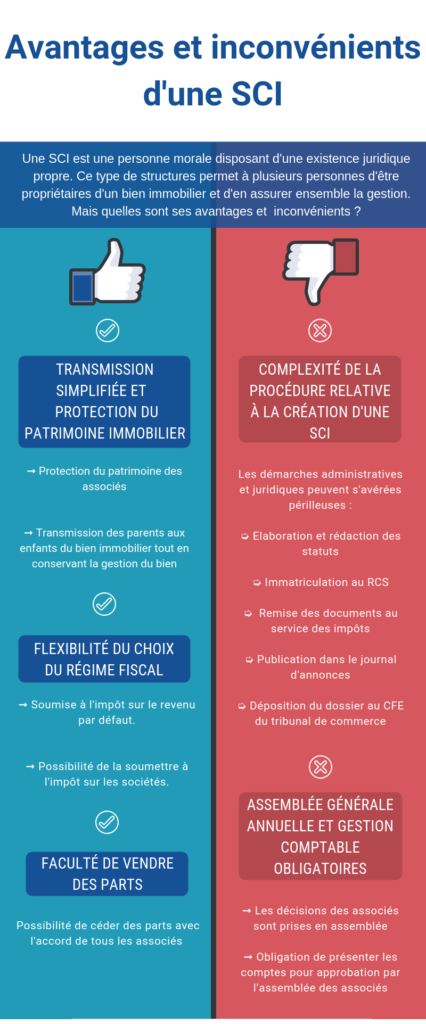

QUELS SONT LES AVANTAGES DE LA SCI ?

Protection du patrimoine des associés de la SCI

L’avantage de la SCI immobilière est de protéger le patrimoine des associés. Immatriculée au registre du commerce et des sociétés, elle est dotée de la personnalité morale et d’un patrimoine qui se distingue de celui des associés.

La SCI est l’unique détentrice du bien immobilier. De ce fait, en cas de difficulté, les créanciers doivent d’abord se retourner contre la SCI. Si leur action se révèle infructueuse, ils peuvent alors intenter une action contre les associés.

Seules les parts sociales peuvent être saisies par les créanciers. En outre, il est ardu pour les créanciers de vendre les parts sociales d’un autre associé de la SCI ou de connaître l’étendue de son patrimoine.

En effet, les associés ont une responsabilité indéfinie en fonction de leur participation dans le capital social de la SCI, mais non solidaire. Cela implique que les créanciers doivent agir indépendamment contre chaque associé, pour engager leur responsabilité. C’est l’un des avantages de la SCI.

Une transmission simplifiée du patrimoine immobilier

Monter une SCI permet de faciliter la transmission du patrimoine immobilier. Lorsque la succession n’est pas organisée, les héritiers possèdent le bien immobilier sans que leurs parts soient divisées et chaque indivisaire peut mettre fin à l’indivision. La constitution d’une SCI confère aux héritiers des parts sociales qu’ils peuvent vendre. La SCI donne également la possibilité aux parents de transmettre à leurs enfants un bien immobilier tout en conservant la gestion du bien. Ils apportent simplement le bien immeuble à la SCI et distribuent les parts de la société à leurs enfants. Ils sont les gérants de la SCI et conservent ainsi la maîtrise du bien. Lorsque les parents et les enfants d’une même famille sont associés au sein d’une SCI, on parle de créer une SCI familiale. Ce bien immobilier sortira du patrimoine des parents afin de réduire leur IFI.

Une flexibilité quant au choix du régime fiscal de la SCI

Le régime fiscal de la SCI est par défaut assujetti à l’impôt sur le revenu et est dite « transparente ». Cela implique qu’elle n’a pas de bénéfices à déclarer ni d’impôts à payer. Les associés sont imposés directement sur les bénéfices qu’elle réalise. Chaque associé déclare sa quote-part de résultat à l’IR. La SCI peut déduire certaines dépenses telles que les frais de gestion, les taxes foncières et les dépenses liées aux travaux. L’autre atout majeur de la SCI réside dans le fait que le déficit réalisé puisse être imputé sur le revenu global dans la limite de 10.700 euros.

En conséquence, la partie supérieure à 10.700 euros s’impute sur les revenus fonciers des 10 années suivantes. Lorsque la SCI vend des biens immobiliers, les associés sont imposés sur les plus-values réalisées, selon le régime de l’impôt sur les plus-values immobilières. Si la SCI relève en principe du régime d’imposition des sociétés de personnes, les associés ont la possibilité de la soumettre à l’impôt sur les sociétés.

Dans ce cas, elle est dite « opaque » fiscalement. D’abord, il faut calculer le bénéfice imposable réalisé par la SCI selon les règles des BIC. Ce bénéfice est soumis à l’IS à 15 % au niveau de la SCI, qui le paie personnellement. Les associés ne sont pas imposés. Si la SCI décide de distribuer son bénéfice sous forme de dividendes, ils constituent des revenus imposables au niveau des associés. Il y a donc double imposition : celle de la SCI et celle des associés. L’option doit être signée par tous les associés. Ainsi, les parts sociales seront imposables à seulement 5% de la valeur du bien immobilier contre 7,5% si vous passez par un notaire. Il est également possible de bénéficier de d’autres avantages fiscaux, notamment grâce à la loi Sellier et la loi Pinel en SCI.

La faculté des associés de vendre des parts de la SCI

L’associé d’une SCI peut céder ses parts sociales. La cession des parts de la SCI doit être constatée par écrit et requiert l’accord de tous les associés. L’acte de cession doit être déposé au siège social et enregistré. L’acquéreur devient alors le nouvel associé de la SCI.

La faculté des associés à modifier le capital social de la SCI

Il est possible d’opter pour un capital fixe ou variable. À l’opposé du capital fixe, le capital variable ne nécessite pas de faire l’objet d’une convocation en Assemblée Générale si l’un des associés émet la volonté d’augmenter ou de diminuer le capital social de la SCI. De plus, il n’est pas obligatoire de publier une annonce dans le Journal d’annonces légales : cela n’implique donc pas de coûts.

Le moyen économique de la SCI

Lorsque vous optez pour un statut SCI, il est possible de réunir les apports de plusieurs personnes et cela présente un atout considérable pour les banques. En conséquence, elles seront moins frileuses à l’idée de fournir des prêts bancaires. Il est également intéressant de partager les charges et les coûts relatifs au bien immobilier de la SCI : cela implique un allègement des charges locatives.

Partage des coûts de la SCI

Les charges locatives ainsi que les frais inhérents à la possession d’un ou plusieurs biens (électricité, EDF, ménage…) seront divisés entre les associés.

Gestion courante de la SCI

La gestion courante pourra être déléguée à un ou plusieurs gérants qui se chargeront de prendre les décisions ordinaires liées à la bonne gestion de la société.

QUELS SONT LES INCONVÉNIENTS DE LA SCI ?

La complexité de la procédure relative à la création d’une SCI

En plus de songer à la fiscalité de la SCI, il convient de procéder à la constitution d’une SCI au même titre que la création d’une société requiert l’accomplissement de démarches administratives et juridiques pour le moins périlleuses à commencer par l’élaboration des statuts. Les associés ayant la liberté de les adapter à leurs objectifs, ils doivent faire preuve de vigilance. La rédaction des statuts est un exercice complexe qui requiert une réelle précision. L’intervention d’un expert est souvent nécessaire pour éviter les conflits. Les statuts doivent être établis par écrit par acte sous seing privé ou par acte notarié. À noter que les statuts peuvent limiter la liberté des associés lorsqu’ils envisagent de céder leurs parts sociales en raison d’un jeu de clauses d’agrément.

Une assemblée générale annuelle et une gestion comptable obligatoires

Les décisions des associés d’une SCI sont prises, en principe, en assemblée. Les statuts déterminent librement les personnes habilitées à convoquer une assemblée. S’il s’agit généralement du gérant, tout associé peut lui adresser une lettre recommandée lui demandant de convoquer une assemblée générale pour débattre d’un sujet spécifique.

Chaque année, dans les six mois de la clôture de l’exercice, il incombe au gérant de présenter les comptes pour approbation par l’assemblée des associés. Sont alors débattus les points suivants : l’audition du rapport de la gérance ; l’approbation des comptes ; le quitus du gérant et l’affectation des résultats. La convocation est adressée par lettre recommandée quinze jours au moins avant la date de réunion. La convocation à l’Assemblée Générale doit impérativement contenir l’ordre du jour.

Les décisions des associés prises en assemblée ou par consultation écrite donnent lieu à l’établissement de procès-verbaux (PV) signés par le gérant. Les associés peuvent être consultés par correspondance, à condition que ce soit prévu par les statuts. Par ailleurs, la tenue d’une comptabilité commerciale est obligatoire si la société a opté pour une SCI à l’IS.

Dans tous les cas, la comptabilité est nécessaire pour permettre aux associés de connaître leurs droits au sein de la SCI et afin de faciliter l’entrée de nouveaux associés et pour valoriser les comptes-courants des associés. Pour déterminer son résultat comptable, la SCI doit comptabiliser les produits et les charges concernant l’exercice comptable.

Agence Juridique est là, pour vous guider dans toutes ces étapes. Qu’il s’agisse d’une SCI immobilière, familiale ou de construction en vente : n’hésitez pas à nous contacter pour plus d’informations !